家居装修知识网

万达地产IPO获批 即将路演

港交所上市委员会于周一(12月1日)批准了大连万达商业地产公司提交的IPO申请,预计融资规模将达60亿美元左右,为4年来日本以外亚洲规模最大的IPO。

据悉,万达计划将此次IPO所筹资金用于建设10个物业开发项目,包括广元万达广场及哈尔滨南万达广场等。

而相关消息人士称,万达商业地产将于12月8日开始其IPO路演,并将于12月15日确定发行价,一周之后正式在港交所挂牌上市。

此前11月24日,路透旗下IFR已经发报导称,大连万达商业地产已获中国证监会批准其高至60亿美元香港IPO,这为公司稍后寻求港交所批准上市申请清除障碍。

IFR称,中国国际金融有限公司和汇丰受聘担任IPO保荐人,美银美林、中银国际、高盛和瑞银担任交易牵头行。

关于大连万达商业地产在香港上市,此前就有消息透露,该公司已经初步确定上市时间表,将拟定于12月19日正式在港交所挂牌。

说起万达商业地产,其在国内房地产尤其是商业地产领域的领先地位也是有目共睹。那么万达地产到底有多大?单从已完工投资物业建筑面积来看,2014年6月底已达1473万平方米,仅次于西蒙集团位居全球第二,另据戴德梁行调研数据显示,万达所持投资物业面积在中国市场占比高达12.7%,排名第一。从销售规模来看,根据今年前三季度的行业报告显示在中国房地产企业中排名第七。公司今年计划新开业24座万达广场,持有物业面积将达2203万平方米,届时成为全球规模第一的商业地产公司毫无悬念。

上市资产中虽然没有包括电影院线、文化旅游、儿童产业等,但物业销售、物业租赁及管理、酒店经营三大支柱业务尽在其中。截至2014年6月底,公司在中国29个省份的112个城市拥有178个物业项目;物业总面积为9350万平方米,其中土地储备高达7670万平方米,有高达73.7%的土地储备正在开发之中。

按照财报显示,截至2014年6月底已完工待售物业面积为260万平方米,价值为168.43亿元;开发中物业面积为5650万平方米,价值高达1149.8亿元。

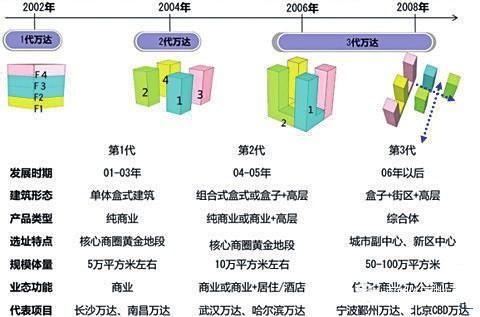

毫无疑问,万达广场绝对是万达商业地产的核心资产,也是其赖以生存的拳头产品。万达广场也经常被商业地产业内作为争相学习的模范,然而万达广场的成功却不是一蹴而就,其前后历经14年并经过了四代产品的创新改进。2013年万达广场客流量已超12亿人次。

对于房地产企业,稳健的现金流比什么都重要,可是万达商业地产经营活动产生的现金流净额可谓逐年大幅下降,2014年上半年更是变成了-89.5亿,同比降幅高达94.4%;而另外一方面公司不断扩大融资规模,2014年上半年其融资活动现金流量净额已高达351.35亿元。

2014年上半年公司融资成本为36.4亿元,在收入中占比为15.7%,而之前均在7%左右。融资成本大幅上升主要是因为公司计息银行和其他借款利息的提升。截至2014年上半年公司有计息借款1723.62亿元,其中有19.8%在一年内到期。

值得注意的是公司采用信托融资的占比越来越高,2014年上半年信托融资额高达433.77亿元,在计息借款中占比更是从2011年16.4%增长至目前的25.2%,这也使得融资成本居高不下。不过上市之后,万达就可以在国内外公开市场进行债务融资、海外股权和债券融资,极大地降低融资成本,从而继续支持其快速扩张。

相关知识

万达地产IPO获批 即将路演

万达商业IPO前“揽入”O2O电商资产

万达商业IPO前“揽入“O2O电商资产

万达地产去年“吸金”1600亿 同比增长两成

万达地产H股路演 最高募资272亿元

万达地产昨日在港上市 王健林称做首富不是目标

万达电商获两投资基金10亿元融资:送出5%股权

多喜爱家纺IPO获批 拟在深交所中小板上市

万达商业地产赴港IPO 获批融资规模60亿美元

万达商业地产赴港IPO获批 融资规模60亿美元