家居装修知识网

【深度】鲶鱼凶猛——闽系房企的上海攻城记

为了把沙丁鱼卖个好价钱,挪威的渔民会想方设法让沙丁鱼活着回到渔港,但绝大部分沙丁鱼会在中途因窒息而死亡。后来有人在装满沙丁鱼的鱼槽里放进了一条以鱼为食的鲶鱼。鲶鱼进入鱼槽后四处游动,沙丁鱼左冲右突,加速游动,缺氧的问题就迎刃而解了,活蹦乱跳地回到了渔港。

现在做微信,如果不搞几个什么“马太效应”、“马斯洛需求层次理论”的东东简直就成文盲了。所以我们上面也跟个风来了个大家耳熟能详的“鲶鱼效应”。

“鲶鱼效应”和今天的内容有什么关系?先上图:

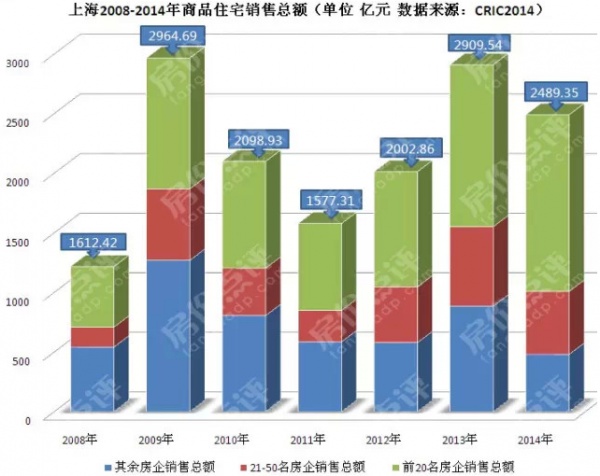

这张柱形图是上海2008年至2014年商品住宅销售总额。从2011年至2014年,虽然年度销售总额有涨有跌,但代表TOP20房企销售额的绿色柱一直在向上涨。红柱代表的排名21-50房企销售总额的虽然在去年有所下降,但幅度不大。

下面这张图更能说明问题:

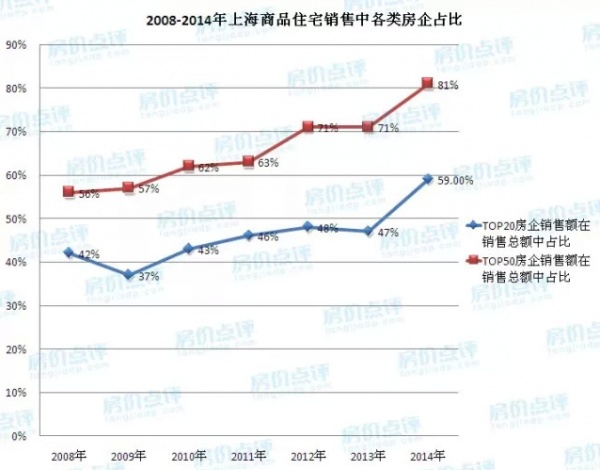

从2009年开始,无论是TOP20还是TOP50房企的销售总额,在上海全市商品住宅销售总额中的占比都在不断增大。这说明,在上海,从2009年至今,无论市场行情如何,房企的分化一直在加剧,龙头企业集中度一直在提升,中小型房企不断被边缘化。如果把上海的住宅市场比作一个鱼槽,就会发现,不仅TOP50开外的“沙丁鱼”房企活性不断减弱,连排名20-50名的“中型鱼”都渐渐游不动了。

然而,从2012年开始,在上海住宅市场这个鱼槽里,突然游来了几条鲶鱼。他们不仅以不大的规模和初来乍到的身份在上海市场中成功突围,也影响了上海住宅市场和土地市场的固有格局。这些鲶鱼都有一个共同的源头——福建。闽系房企如何在上海市场成功突围的?且来看看这几只好动的鲶鱼。

关键词壹:激进拿地

福建房企拿地气势足,这是大家都看在眼里的啦。比如作为闽系房企“前辈”的旭辉,2000年把总部搬到了上海,之后在上海市场迅速扩张,并在2012年迅速上市,上市当年就进入全国房企销售金额TOP50的榜单,“逆袭”成功。而旭辉也成为之后的众多闽系房企树立了成功扩张的范本:从福建本土转移至上海→迅速拿地→上市→扩大规模。

但是,旭辉2000左右年进入上海的时候,拿地便宜啊,几乎都是底价拿地。而近期进入上海市场的福建房企,拿地那叫一个财大气粗毫不手软,数量不是问题,价格更不是问题。随便总结一下最近福建房企拿的比较有代表性的地块。

溢价率达到或接近60%的好像略多,还有好几块超过90%的。其中阳光城拿下的杨浦区平凉社区03F5-01地块刷新当时杨浦最贵单价纪录,川沙新市镇城南社区C06-07A住宅地块在当时是全市全年溢价率第二高的地块;融信拿下的徐泾会展中心3号地块刷新当时的上海全年总价纪录;大名城刚才拿下的唐镇新市镇D-03-05a地块、D-04-07地块创区域内楼板价新高,大家都还记忆犹新。总之,福建房企进入上海给大家的第一印象就是“真真是壕啊!”

关键词贰:潜力区域

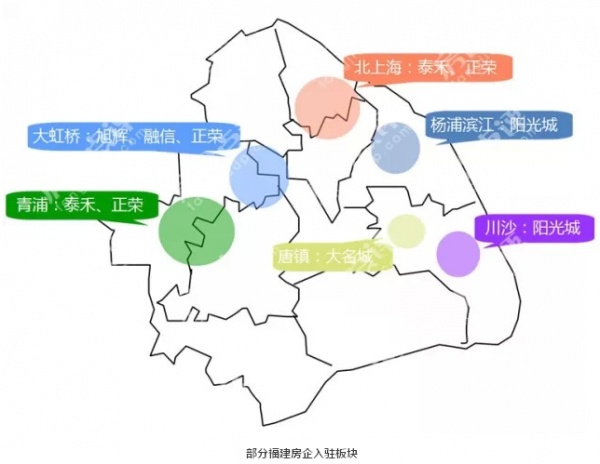

现在市中心的热闹不好凑,大家突围都喜欢往新兴区域跑,闽系房企也一样。把闽系房企拿下的地块往地图上一比划,发现都是升值潜力巨大的板块。

不得不说福建房企拿地的眼光真的不错,所以虽然拿地时楼板价普遍较高,但由于板块整体地价上涨也很快,所以等项目入市时大家的接受度和预期普遍也水涨船高了。可能因为“英雄所见略同”,福建房企也蛮容易在同一时间在同一地段扎堆拿地的,比如泰禾和正荣,2013年都在宝山有所斩获,2014年又在青浦各自拿下地块。How are you!How old are you!

关键词叁:多渠道融资

实话实说,房企的资产负债率都蛮高的,不过作为上市公司控制在60%-70%会比较安全。旭辉上市前资产负债率就很高,2011年年末为141.5%,2012年上半年临近上市净负债率仍高达138.3%。上市之后有所好转,但资产负债率依然保持在70%以上。

其他的几家上市公司就更高了,我们从公开资料选取了最近4期的数据算了算,是这么个情况。

但从另一方面看,无论上市公司与否,福建房企的融资渠道都多样而灵活。2012年底阳光城出入上海拿下的两块地都是和非房企第三方联合拿地,一幅是联合福州市马尾区乐鹏商贸有限公司拿下来的,一幅是联合福州欣美达投资发展有限公司竞得。在拿下川沙高溢价率地块时同样也是联合福州市鑫益博投资有限公司拿地,并在此次拿地的公告中将福州市鑫益博投资有限公司称为“第三方”。

泰禾选择的则是信托。从2012年起泰禾集团就以所拍得的土地抵押、控股公司股权质押、集团担保的形式从银行、信托、股权基金、资产管理公司等机构处融资。2013年5月,泰禾第一大股东泰禾投资将其持有的泰禾集团9500万限售股质押给中融国际信托有限公司,而就在其年4月,泰禾投资刚刚解除了兴业银行对泰禾集团2500万限售股的质押手续。在2013年9月拿下宝山高境住宅地块前,泰禾就在网站发布公告称,计划年内全面放开“大额度”拿地授权,最高授权金额达到60亿元人民币。

2014年4月,大名城的定增定增方案获核准批复,拟募集资金不超过30亿元。当年10月,大名城又拟与中信证券、信业基金、长江财富共同设立投资基金,主要投资于一线城市北京、上海、广州、深圳的房地产项目,募集资金上限为50亿元,运作期限为10 年。

当然,眼下定增“动静”最大的莫过于阳光城45亿元的定增,具体将用于上海杨浦平凉路和唐镇、杭州翡丽湾和西安上林雅苑四个项目建设。中民投的孙公司上海嘉闻现金全额认购。

高负债率、高资金杠杆、融资渠道多样,这正是福建房企能在极短时间内强势拿地迅速扩张的一大缘由。

关键词肆:高去化率

高资金杠杆也意味着高风险,于是项目的去化率也成为这些闽系房企是否能顺利留在上海市场的关键。按照一般的思路,这些房企拿的地块溢价都过高,势必会增加成本,拖慢去化速度。但从目前的情况来看,已经入市的项目居然卖得都还不错!这就又要看具体的产品设计及定位了。

比如阳光城愉景湾,就是阳光城2013年9月拿的那块溢价率超过130%,单价达18437元/㎡地块的项目。如何摊薄地价成本对项目竞争力的削弱?项目入市后以叠加别墅为主力产品,其下叠附赠比极高,基本都超过100%,远高于目前市场主流的附赠比。在这种情况下,产品的性价比被最大化,地价成本也被摊薄。

同样在附赠面积上”屡创新高“的还有正荣国领。项目叠加别墅的下叠产品面积为200㎡,而附赠的地下室面积有近100㎡,而且高5.2m可以自行搭建成双层;边套的花园面积赠送达200㎡,面积也最为可观。赠送面积大,舒适度高,这是正荣国领受到市场认可的关键。

再看泰禾红御。泰禾2013年9月拿下宝山高境居住地块,当时溢价118.2%,楼板价达到24003元/㎡。现在项目入市,报价为37000元/㎡,可以说对建安成本控制已经非常严格。再从产品本身来说,项目在周边无同类型的竞争产品,具有很高的稀缺性,再加上产品的设计也可圈可点,因此不仅受到了板块内购房者认可,还吸引了其他区域的购房者。

关键词伍:强强联合

现今,房企之间联合拿地,联合开发项目都是非常常见的了。但闽系房企与其他房企的合作还是有些特点的。这些房企的合作对象较固定,合作期限也很长,项目往往不止一个。例如旭辉和恒基,已经在杭州、上海、长沙合作开发了多个项目,其中就包括大虹桥核心商务区的热销楼盘恒基旭辉中心。而融信和绿地也是一对老搭档,双方联合拿下闵行区华漕镇地块、徐泾会展中心3号地块、松江区洞泾镇新农河2号-2地块等地块,松江地块项目即是目前热销的绿地融信尚品雅苑。

关键词陆:未来展望

所有的福建房企走出本省时,都会将一线城市作为自己的第一个桥头堡。以上提到的几个闽系房企,除了泰禾将北京作为了自己扩张的第一站,其他企业都不约而同地选择了上海,而泰禾“杀回”上海也是来势汹汹。

回到最开始”鲶鱼“的话题。闽系房企到底给上海市场产生了怎样的影响?从土地市场的反应来看,闽系房企的成功突围后,华发、东原等非闽系的外地房企开始高调活跃于上海市场。

当然,闽系房企能在上海市场立足,除了勇于从”大白鲨“口里夺食以外,更重要的是他们对产品的把控。把我们前文所说的闽系产品的特点归纳一下就能发现,闽系房企非常擅长在发展潜力较大的新型地区打造板块内的标杆性产品。由于土地成本的限制,他们并不一味靠价格打开市场,而是在控制产品总价的前提下努力提高产品的附加值。

目前,泰禾、旭辉、阳光城等房企已经初步在上海形成了自己的产品线,正荣、融信等的扩张策略也与此类似。在可以预见的未来,福建房这一凶猛又精巧的扩张新模式还会继续延续,并对其他房企产生影响。鲶鱼来了,在对大白鲨和沙丁鱼造成竞争的同时,也带来了机会。

相关知识

【深度】鲶鱼凶猛——闽系房企的上海攻城记

闽系房企的上海攻城记 宜华地产市值魔术

闽系房企凶猛拿地:11大房企今年投入1406.9亿

从区域强者到全国性品牌 闽系房企成就“楼市黑马”

融信控股踩点上市 闽系房企扩张平衡术

高调拿地低调销售 闽系房企会给杭州带来什么

7个月拿地金额超千亿 闽系房企冲击第四把交椅

闽系房企冲击第四把交椅 七个月拿地金额超千亿

上海地王推手资金魔方拆解:闽系房企大肆发债

闽系凶猛:京城楼市又见黑马