家居装修知识网

远洋地产如何成功换仓?

“通过反周期补仓,相比上一轮周期我们判断失误,这一轮我们判断对了。”远洋地产总裁管理中心总经理王洪辉说。

彼之砒霜,吾之蜜糖。每一次行业调整都会出现反周期获利的赢家,如龙湖,如融创。现在远洋踏踏实实成了2014年楼市断裂期的受益者,成为这一轮最清晰可辨的逆周期扩张的公司。

曾经踏错市场节拍、为地王吃过苦头的远洋曾让其投资者有过累觉不爱的感觉,现在突然成了冲浪高手,市场还没来得及重新认识。在400亿销售规模上蛰 伏两年后,得益于成功补仓和换仓,远洋置办了未来几年内销售翻番的家底。在大股东中国人寿的支持下,持有物业、金融和养老等新业务也开始有眉有眼。远洋将 驶入各种利好共振、全面脱胎换骨的新航程。

土地换仓

“2014年以来,我们每两周就开一次投资会,研究拿地事宜,目的就是抓住行业低点进行大规模的反周期补仓,调整土地储备结构。”远洋一位内部人士向乐居深度透露。

2014年远洋在土地市场收获颇丰,补充土地储备超过700万平米,对应可售资源超过1300亿元。今年一季度又拿地150万平米,对应可售资源超 过400亿。王洪辉用一句话概括了远洋的成绩单:“15个月里,连续付地价款达到200亿,这些地块90%以上是在一线城市。”

买对地的幸福来得立竿见影,今年来一线城市地价飞涨,广、深两地涨幅更为可观。2015年1月底,远洋以28亿底价获得广州天河区一幅土地,楼面单价1.25万。

短短四个月,广州土地市场就累积起巨大的涨幅。公开信息显示,信达地产6月初也在广州天河区拿下一个旧改项目,楼面地价高达1.85万,高出近50%,两项目直线距离不足三公里。

深圳楼市今年最为亮眼,在一线城市中土地涨幅也最大。借助羊年春节前的连番并购,远洋成了深圳楼市狂飙的极大受益者。远洋收购的三个项目总建筑面积高达近百万平米,其中两个位于深圳各大片区目前最热的蛇口。而自今年初以来,蛇口周边房价已有超过50%的增幅。

在回归中心城市的行动中,远洋比同行走得更彻底。2014年远洋完成土地换仓,不仅新增700万平土地储备,还对抚顺、镇江、秦皇岛等三线城市 600万平米土地进行剥离。在土地市场反弹中,三四线可能也会跟涨,但不会像一二线这样明显。王洪辉用买股票来打比方,觉得大势是牛市,看涨,远洋把低增 长潜力弹性股票的换成高增长潜力的股票。

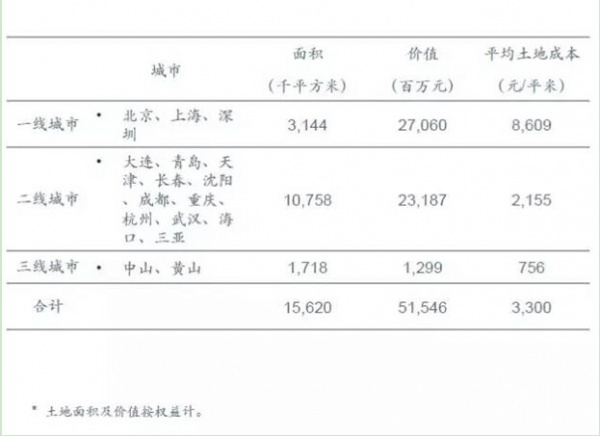

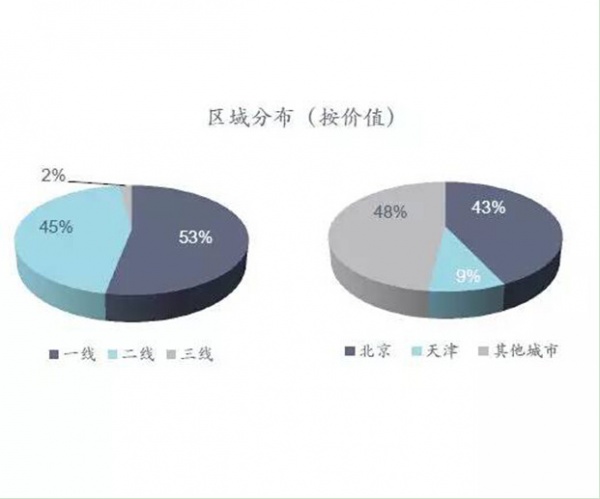

一进一出,远洋完成换仓。2014年底,在总体约2000万的土地储备中,远洋一二线城市占去了总面积的89%,全部土地价值的98%。表面上看,远洋3300元/平米的土地成本在诸多同行中并不突出,但仔细看一下土地含金量,这个数字就养眼多了。

有了新增项目资源做后盾,远洋地产2016年的销售目标是500亿,2020年将达到800亿。与此同时,将三、四线城市土地换成一线城市土地,将有效提升远洋徘徊在低位多年的毛利率。

利润率见底回升

远洋北京公司一位员工在去年公司大手笔拿地后感觉自己腰杆终于挺直了:“‘地王’一词伴随我们好几年,但现在看来,当时的决策似乎也没有那么大问题。”

但后遗症是显而易见的。远洋上轮为“地王”所困可以追溯到2009年和2010年,中国人寿入主带来巨大股本金投入,有了充足资金支持的远洋出手阔绰。随后几年间,远洋的毛利率呈不断下滑之势,在一二线房企中表现”突出”。

王洪辉坚定认为目前远洋毛利水平处在见底回升的过程中,他拿北京远洋万和公馆项目做为例证。2010年拿地成本是2万8,含精装修的建安成本每平米 接近2万,2012年6月以单价5万元开盘,当时的毛利率几乎是零。现在这个项目已经涨到7.5万。随着售价低的房源结转交付完毕,毛利率自然会上来。

“尽管09、10年拿的是高价地,但以现在这个时点来看,地价也很便宜。比如望京的,你现在去拿两万八的试试,拿不到,至少得四万块钱。”王洪辉表示,远洋上轮高价地的负面影响已经基本消除。

远洋的未来当然不能靠“赌”,2014年判断正确,难保不会踏入同一条河流,上轮拿地王殷鉴不远,等待地价上涨解套只能命系于天。在抑制各地方公司的规模诉求和投资冲动上,远洋已经有了行之有效的管理办法。

远洋地产董事局主席李明是房地产圈令人称道的企业家,他深得管理学精髓。作为从央企体制出身的远洋,不可避免有权责利分配不清、组织层级多的弊端。 李明操刀进行数轮组织架构调整,用流程管人和制度管人,远洋管理模式完成从“人依附于组织”到“人依附于事”的转变。管理系统通过信息化来达成,这个代号 为“海鸥Ⅱ”的管理流程再造已然成型。具体在拿地环节上,虽然远洋已经对区域公司充分放权,但必须通过总部系统的投资回报率审核。

“海鸥Ⅱ”项目带来的效率提升数据可以说话。“人依附于事”,将每个人直接和每个事项连接,任何业务流程只有一个人最终决策,大大提升了管理效率。 2011年,远洋管理和销售费用与收入占比高达8%,2013年迎来4.7%的低点。精细管理也带来建安成本的快速下降,建安成本在总成本中的比重从 2012年的61%下降到2014的51%。

房地产商历来为银行和信托公司打工,在摆脱“打工仔”这个身份上,远洋也干得很不错,它的资金成本下降速度也领先于同行业。受益于穆迪、标普、惠誉 等三大国际评级机构给出的投资级评级,远洋在最近两次发债中,五年期部分利率低至4.5%左右,十二年期的利率不足6%。王洪辉透露:“融资成本我们属于 第一梯队,在中资地产公司当中排前五,比华润、中海还有万科三家稍微高一点,但基本接近。”

远洋2014年贷款总额456亿元,加权平均利率为7.08%,显然资金成本有下降空间。假设贷款总量不变,利率每下降一个百分点,远洋的利息支出将节省4.56亿。

背靠中国人寿好乘凉

“远洋的股权结构可能算是行业里面比较好的。”一位行业内人士告诉乐居深度,“央企背景,一些民营企业的问题不会有;另外,它又不是纯央企,市场化、专业化程度更高这无疑给了远洋更多的空间跟机会。”

保险公司和地产公司有天然的合作空间,远洋大股东中国人寿持股近三成,虽然绝对持股比例不高,但对远洋的期待很高。2009年以来数次增持远洋,累 计股权投入超过100亿。还三次购买远洋发行的债券,合计持有债券超过50亿。这不仅是一笔合算的买卖,更将自身的角色从单纯的财务投资变成了战略投资。 中国人寿已将远洋当成的不动产运营的专业平台。远洋行业前五的发债融资成本也有赖于中国人寿的信用支持。

过去一年来,平安集团、安邦保险和生命人寿在不动产上的投资力度都很大,但中国人寿和远洋在业务协同上却相对有些迟缓。对此,远洋内部人士表示:“中国人寿是央企,在投资决策上更加严谨,但对市场的敏感性极强,资产规模大,未来一旦行动,速度和空间都会很大。”

2014年,远洋持有物业租金收入11亿, 2020年租金收入预计将达到40亿。目前远洋持有物业土地储备超过200万平米,在投资物业开发上,显然与中国人寿有很大的合作空间。

“在国内开发商当中,养老地产我们敢说是走在最前列的。”王洪辉表示。远洋社区养老目前已经有三个示范项目。除了轻资产的养老服务公寓外,远洋也在试水重资产——美国标准的CCRC(一站式退休养老社区)模式。按照远洋的计划,到2020年,养老要做到超过1万张床位。

如果保险行业监管政策出现有利的变化,保险产品与养老产业打通,远洋的养老业务将获得中国人寿更大力度的支撑。

做大房地产金融、做轻资产、利用外部资金赚钱成了各大开发商的理想,远洋自然也不落人后。远洋管理的地产基金规模今年将突破200亿,2020的目标是超过1000亿。

变化正在发生。无论是商业地产,还是给人以更多遐想空间的养老和金融投资业务上,中国人寿出于自身战略导向的选择,与远洋的战略协同力度会越来越强。

相关知识

远洋地产如何成功换仓?

远洋地产的剑术和盾法

远洋地产的股权多元化之路:人寿入主 中远出局

远洋地产毛利率低于行业水平 再次触及最低点

远洋地产73亿北京补仓土地 北京市场营收锐减

高周转与轻资产 李明解构远洋地产2014

远洋地产走出“地王”阴霾 重金布局京城

众筹被指噱头 远洋地产400亿年度销售目标待考

远洋地产400亿年度销售目标待考 众筹被指噱头

远洋地产千亿野心:收缩战线 起航“海鸥Ⅳ”战略