家居装修知识网

举牌万科多巧合 宝能安邦或互为操盘手

从宝能系到安邦保险,以险资为代表的野蛮人开始了对万科A(000002)的围猎。对于宝能系而言,它们是手持长矛的主动出击者,通过举牌万科在资本市场名声大噪。然而,它们也因此陷入了舆论的漩涡。在举牌万科A的过程中,宝能系与安邦保险近乎同步的操盘,似乎意味着这是一场它们精心布的局,而它们之间可能存在的关联性也备受质疑。面对尚不知是敌是友的叩门人,万科管理层及原大股东华润股份有限公司一直保持沉默,不过在暗中它们早已在布局防御之盾。

一场精心的布局

“宝能系对万科A的连续举牌有着精心的布局。”在北京一位私募老总看来,万科A在7月初抛出的百亿元回购计划直接触发了宝能系举牌的野心。

首先,宝能系在万科推出百亿元回购计划之后首次举牌。7月6日,在A股市场大幅震荡的背景下,万科董事会推出了拟以自有资金进行不超过100亿元的回购公司股票的计划,回购价格不超过13.7元/股,若全额回购,预计可回购股份不少于7.3亿股,占万科已发行总股本的比例不低于6.6%。然而,就在五天后,宝能系旗下的前海人寿宣布首次举牌万科A,称截至7月10日,前海人寿通过竞价交易方式买入万科A约5.5亿股,占万科A总股本的约5%。

而后,在万科公布百亿回购预案之后,宝能系进行了二次举牌。7月17日,万科的百亿元回购A股预案正式出炉。巧合的是,在7月24日,前海人寿及其一致行动人深圳市钜盛华股份有限公司(以下简称“钜盛华”)合力完成了对万科A的二度举牌,两者合计持有10%的万科股份。“百亿元回购计划一旦实施,将缩小万科A的总股本,也从一定程度上减轻了宝能系的举牌压力。”上述私募老总如是说。

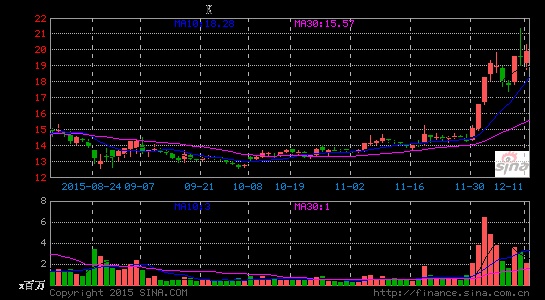

随后,宝能系仍连续举牌,直至12月4日,钜盛华及其一致行动人前海人寿宣布合计持有万科A 20.008%的股份。至此,短短5个月时间,宝能系便高调拿下了A股房企龙头万科的第一大股东之位。不过,虽然是精心布局,宝能系依然还是在12月10日收到了深交所[微博]的关注函,深交所公司管理部在关注函中提出包括成为万科A第一大股东的具体时间、资金来源等九大问题。

野蛮人的巧合

值得注意的是,宝能系似乎并不是惟一一位觊觎万科的野蛮人。

就在宝能系拿下万科A第一大股东之位后第三天,安邦保险及其一致行动人也宣布对万科A举牌,截至12月7日,安邦保险及其一致行动人合计持有约万科5%的股权。需要注意的是,由于宝能系旗下的前海人寿与安邦保险同属险资性质,而且增持万科A的时间点也近乎一致,因而有市场人士质疑宝能系与安邦保险在近期举牌万科A的过程中或存在一定的关联性。

通过仔细分析安邦保险发布的权益变动书,北京商报记者也发现,在密集举牌万科A的过程中,宝能系与安邦保险存在太多的巧合。公告显示,安邦保险及其一致行动人本轮增持万科A的主要时间分别在11月和12月,其中,和谐健康保险股份有限公司-万能产品和安邦养老保险股份有限公司-团体万能产品,分别在11月增持了万科A约8820.3万股和2618万股,而成交价格则在14.28-15.24元/股之间。然而,交易行情显示,在11月,万科A股价盘中达到过15.24元/股的交易日只有两天,分别是11月18日和11月30日,其中11月18日只是盘中触及到过15.27元/股的最高价,由于时间短暂或很难大批量成交。而11月30日万科A股价曾一度冲高至15.25元/股,并且全日成交均价维持在15元/股附近。因而,安邦及其一致行动人在11月具体增持的时间或许就是在11月30日。

与此同时,安邦及其一致行动人在12月的增持价格大部分在15.01-18.24元/股之间,对照交易行情不难发现,万科A连续涨停的两天正是12月1日和2日,对应的价格区间为14.93-18.24元/股,而宝能系在此期间也进行了大量增持。如此看来,安邦保险及其一致行动人与宝能系的大举增持时间保持了几乎同步。按照宝能系的权益变动书,钜盛华通过资管计划从11月27日起开始买入万科A,而万科A的股价异动也正是从11月30日开始。因而,在市场人士看来,安邦保险及其一致行动人与宝能系或共同谋划了对万科A的围猎。对此,北京商报记者曾致电安邦保险,不过对方称“正在开会”。随后记者将问题以短信形式发送给对方,不过截至发稿时对方未予以回复。

加杠杆举牌藏隐忧

“宝能系在斥巨资举牌万科A的过程中采取了融资加杠杆的方式,从资金来源角度来看,这种高风险、高利息的杠杆资金成本不低,宝能系能否长期持有还是个未知数。”在著名经济学家宋清辉看来,宝能系的“举债”举牌暗藏隐忧。

实际上,在最近的一份权益变动书中,宝能系旗下的钜盛华也明确表示,“资金来源为钜盛华自有资金和金融机构的配资”。具体来看,11月24日-26日之间,钜盛华先后与西部利得基金管理有限公司、南方资本管理有限公司、泰信基金管理有限公司合计签订了七项资产管理计划。而在一位信托业内人士看来,这其中就涉及到金融配资,不过具体的杠杆比例不好确定。值得注意的是,11月11日,万科A曾发布一份股权质押公告,称钜盛华将持有的公司约7.28亿股无限售流通A股质押给了鹏华资产管理(深圳)有限公司,占公司总股本的6.59%。而这也成为钜盛华获得融资的一种途径。此外,在此前增持万科A的过程中,钜盛华还曾采用过融资融券、收益互换等方式,这些也具有明显的加杠杆性质。之所以采取配资等加杠杆的方式,或与钜盛华自身的财务能力有限有关。资料显示,截至2014年,钜盛华的货币资金约有3.23亿元,而据粗略估算,在11月、12月,钜盛华增持万科A所需的资金至少在82亿元以上,甚至可能超过百亿元。由此可见,仅凭钜盛华现有的货币资金完全不足以完成这次举牌。

在一位资深市场人士看来,钜盛华加杠杆增持的风险很大。“综合来看,宝能系未来通过持有万科A获得的年分红约在10亿元左右,考虑到二级市场波动以及加杠杆所付出的利息,能否覆盖还不好说。”

以静制动的万科

面对动作频频的宝能系,万科管理层以及原大股东华润股份有限公司则选择了以静制动。而万科方面有关人员也对北京商报记者表示“暂不方便谈”。不过,对方也同时表示,“这种时候不方便亮底牌”。由此可见,看似表面平静的万科,实则暗流涌动。

有业内人士认为,对于野蛮人的突袭,万科管理层从一开始就有所防备。“从宣布回购方案到11月初,期间大部分时间万科A的股价都符合回购的价格,但万科的回购计划却进展缓慢,或是管理层有意为之。”该业内人士称。交易行情显示,8月20日至11月27日之间,万科A的股票均价为13.66元/股,确实符合百亿元的回购计划。然而,万科的百亿回购计划却进展缓慢。截至11月30日,万科回购的A股数量约为1248万股,仅占总股本的约0.113%,耗资仅1.6亿元。

在天津旗帜律师事务所证券业务部律师赵小岑看来,华润想要重夺第一大股东之位,可以通过二级市场增持或者与其他股东签订一致行动人协议。三季报显示,华润股份持有万科A约15.23%的股份,而代表万科事业合伙人的深圳盈安财务顾问企业(有限合伙)认购的国信证券-工商银行-国信金鹏分级1号集合资产管理计划持有万科A约4.14%股份。此外,截至6月30日,万科企业股份有限公司工会委员会还持有0.61%的股份,若上述各方签订一致行动人协议的话,持股比例几乎可以跟宝能系相抗衡。“万科还可能通过定增稀释股权。”赵小岑说。

相关知识

举牌万科多巧合 宝能安邦或互为操盘手

前海人寿举牌万科:宝能系姚氏兄弟控制权变局

举牌万科路径存巧合 宝能系安邦系或互为操盘手

两度举牌万科 宝能系还有后招?

两度举牌万科 宝能系还有后招

收缩传统地产业务 举牌万科后宝能退地

十问宝能系:举牌万科的风险和危机

8项目停工现金流紧绷 宝能系举牌万科后院起火?

停牌前疯狂增持 宝能安邦合计持有万科A股股份30.53%

万科不止是宝能系“红烧肉” 多家外资大行增持万科H股