家居装修知识网

M1、M2剪刀差与流动性陷阱:成因、对策全解析

从去年开始,全球央行都面临类似“流动性陷阱”的困境——无论如何,进一步释放流动性,都无法进一步刺激企业投资意愿、提升通胀。今年以来,中国央行似乎对降准等措施有所顾虑,M1和M2数据之间的“剪刀差”不断扩大,并在今年6月创下新高,这令中国企业的“流动性陷阱”备受关注。甚至有学者质疑,说好的降准以及全年13%的M2增速目标的必要性还是否存在?

针对各方争议,第一财经记者采访了包括野村证券、交通银行、法国外贸银行等机构经济学家以及学者,对此提出专业观点。

M1、M2“剪刀差”或将缩小

中国将货币供应量划分为三个层次: M0、M1、M2。M0=流通中的货币,M1=M0+单位活期存款,M2=M1+准货币(单位定期存款+个人存款+非存款类金融机构存款 )。

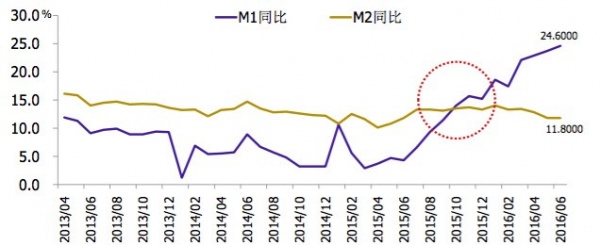

截至2016年6月,M1同比增速为24.6%,比上月高0.9个百分点;M2同比增速为11.8%,与上月持平,二者差距逐步扩大。

历史上M1出现较快增长时往往伴随经济上行,当经济上行,企业的支付结算和投资需求增加,从而增加了其活期资金持有。今年6月,M1余额为44.4万亿元,其中只有6.3万亿元左右为M0。

然而,当前的经济形势恰恰与M1的走势相反,央行调查统计司司长盛松成指出,这是我国20年来第一次出现的情况,这引起了他的重视。

野村证券中国首席经济学家赵扬在接受第一财经记者采访时表示,近期几大特殊原因推高了M1的增速,预计会在下半年减弱。

赵扬则认为,从实体经济活动来看,有两个主要原因。第一,房地产销售从一季度以来增速很快,同比增速40%,房产销售会导致存款从家庭部门向企业部门转移,包括开发商、供应商账户等,因此M1大幅上升。

第二,财政刺激力度加大。“本身财政存款在央行账户上,不算在M2中,自然也不包括在M1中,但当重大财政刺激政策出台时,财政存款就会被下拨到一些具体的机关单位账户,同时具体财政部门把钱支付给企业,这就会带来M1的增长。今年上半年财政力度比较大,所以M1增速快。”赵扬表示。

第三,金融方面原因也导致了M1高过预期。例如,在“票据案”发生后,未贴现银行承兑汇票出现大幅下降,“企业原来在支付活动中广泛用到商业票据、银行票据,这些未贴现票据是由银行发行的,在一定程度上可以理解为私人货币,而非中央银行的负债,不算M1,但起到了企业间支付的功能。但在票据案后,票据发行大量收缩,企业被迫存大量活期存款进行支付,这些金融活动也推动了M1增长放量。”

交通银行首席经济学家连平对第一财经记者表示,继5月负增长5066亿元之后,6月再次负增长2753亿元。整个二季度,未贴现银行承兑汇票合计负增长达1.05万亿元。未来表外业务越来越规范将是一个趋势。

赵扬认为,M1和M2的“剪刀差”在今年三四季度可能会有所收窄。不过,盛松成对于“剪刀差”的形成原因更为悲观,他认为这一问题背后有三大更为长期的成因。

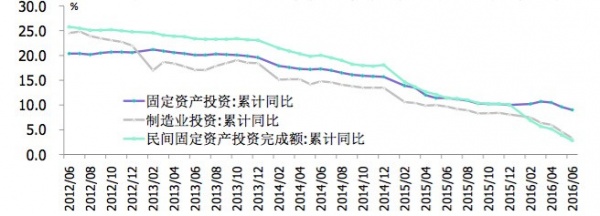

首先,企业持币待投资。大量货币流向企业,但是企业并没有找到合适的投资方向,于是把大量的钱留在活期存款账户上。今年1~6月份制造业投资同比增长3.3%,是十几年来的最低点。

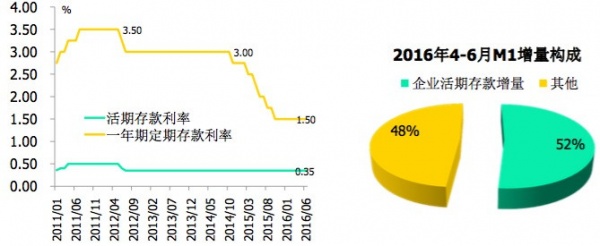

第二,企业持有活期存款的机会成本降低。随着定期与活期存款利差不断收窄,企业更倾向于持有活期存款。

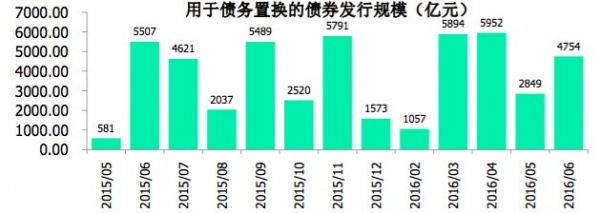

第三,地方政府债务置换可能对M1形成扰动。地方政府债务置换以后,从理论上讲,应该同时归还银行贷款,但是实际上有时间差,所以会有一个过程,会放在企业或者事业单位的账户上,因此,单位活期存款也较高,导致M1增速不断上升。

“流动性陷阱”削弱降准必要性?

由“剪刀差”而引出的一个关键问题便是“流动性陷阱”。盛松成表示,当前,企业持有大量活期存款而不投资,是我们面临的一种特殊形态下的流动性陷阱。

凯恩斯在其著作《就业、利息和货币通论》讨论了后来被人们总结为“流动性陷阱”的问题:当一定时期的利率水平降低到足够低的程度,人们的货币需求弹性就会变得无限大,无论增加多少货币,都会被人们储存起来,货币政策无法达到降低利率、促进投资的效果。历史上著名的“流动性陷阱”是美国大萧条,这是零名义利率、通缩压力和经济下滑并存的时期。

在当前的背景下,甚至有观点认为,中国全年M2增速13%的目标可能缺乏必要的意义,降准的必要性也在下降。

同济大学经济学与金融学教授、去年孙冶方经济科学奖得主钟宁桦对第一财经记者表示,在7~8年前,中国的M2约为17%,GDP增速保持两位是增长;然而,眼下M2目标仍为13%,但GDP增速目标仅为6.5%~7%,可见实际经济增速仅为货币增速的一半,这就是证明货币政策越来越无效。

他指出,银行的放贷偏好也加剧了“流动性陷阱”。为了规避风险,银行更多选择安全资产,于是央行释放流动性后,银行又将资金贷给了大型国有企业;由于缺乏投资良机,国企也持币观望,或再以短期存款形式存回到了银行系统,出现了资金空转,因此释放更多流动性,对实体经济的拉动有限。

此外,经其研究发现,在2008年之后,给各种所有制的“僵尸”企业提供的贷款都显著加剧。这可能是由于我国国有银行在2008年之后履行配合4万亿计划的“政策性责任”所致,即贷款的配置偏向于某些细分的行业。

“值得一提的是,2008年危机后出现了一个重要现象,即国企大量参与影子银行。说明这些企业自身没有很好的投资机会,却从金融体系中以较低的成本借了大量的钱,后转手借出(比如给私营部门)以从中获得利差。”钟宁桦指出,当前应该采取一些结构性的措施,全面降准或反复强调M2目标的效力已经有限。

不过,也有经济学家表示了不同的看法。赵扬对记者称,M2今年定在13%的确有点高,但这是取决于国家对于全年经济增长的判断。如果要维持6.5%以上的GDP增速,CPI一般是2%,名义GDP要达到8%~9%的水平。“因此,M2还是需要达到12%以上,否则增速目标便难以实现。从这一角度来看,M2并非不需要。”

野村预计,下半年降息一次(25个基点),降准两次(分别50个基点);摩根大通预计,今年下半年一次降息(25个基点),最可能出现在10月,有两次降准;法国外贸银行预计,今年四季度将有一次全面降准,下半年会有两次定向降准(分别50个基点)。

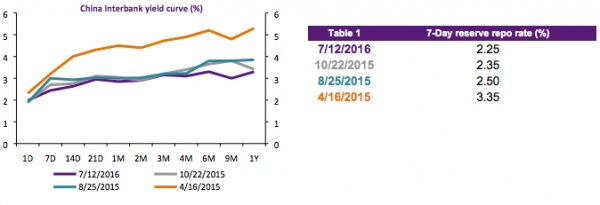

法国外贸银行亚太区首席经济学家艾丽西亚对记者表示,中国央行货币政策工具已经进入了新阶段,下半年预计央行不会轻易动用降息工具,7天逆回购利率或将会下调10个基点至2.15%;为了控制整体流动性,央行试图用一套长短结合的工具,例如SLO、MLF和每日公开市场操作,以此降低降准频率。这些工具更加灵活,使得央行能更好地管理银行间利率曲线。

(左侧为中国银行间收益率曲线,右侧为7天逆回购利率不断递减。来源:法国外贸银行)

不论如何,货币政策有效而有限,这已经达成了共识,因此盛松成指出,需要积极的财政政策相配合。第一,实行积极的财政政策更有优势。要减轻企业税赋,营改增也是这个目标。第二,适当增加政府债务发行,提高财政赤字率。经过测算,我国的财政赤字率可以提高到4%~5%。应该将财政政策和货币政策相配合,才能积极地拉动经济,保持经济的平稳较快增长。

相关知识

M1、M2剪刀差与流动性陷阱:成因、对策全解析

央行:中国未进入“流动性陷阱” 近几月M2有些“失真”

看工地学工艺:圣诞鸟整装全屋放线工艺

经济下行仍存较大压力 货币政策直面“流动性陷阱”

专家:资产泡沫绝不只在房地产

7月金融数据:居民争当房奴 企业几十亿吃利息

连平:房贷风险可控 降准降息很难

理财产品藏陷阱:自评风险等级 擅填客户测评

橱柜附加件陷阱:实价与报价天壤之别

5月M2增速跌破12% 个人房贷撑起新增贷款半边天