家居装修知识网

2019半年报 | 营收平均增速10% 69家上市家居企业上半年业绩喜忧参半

网易家居报道

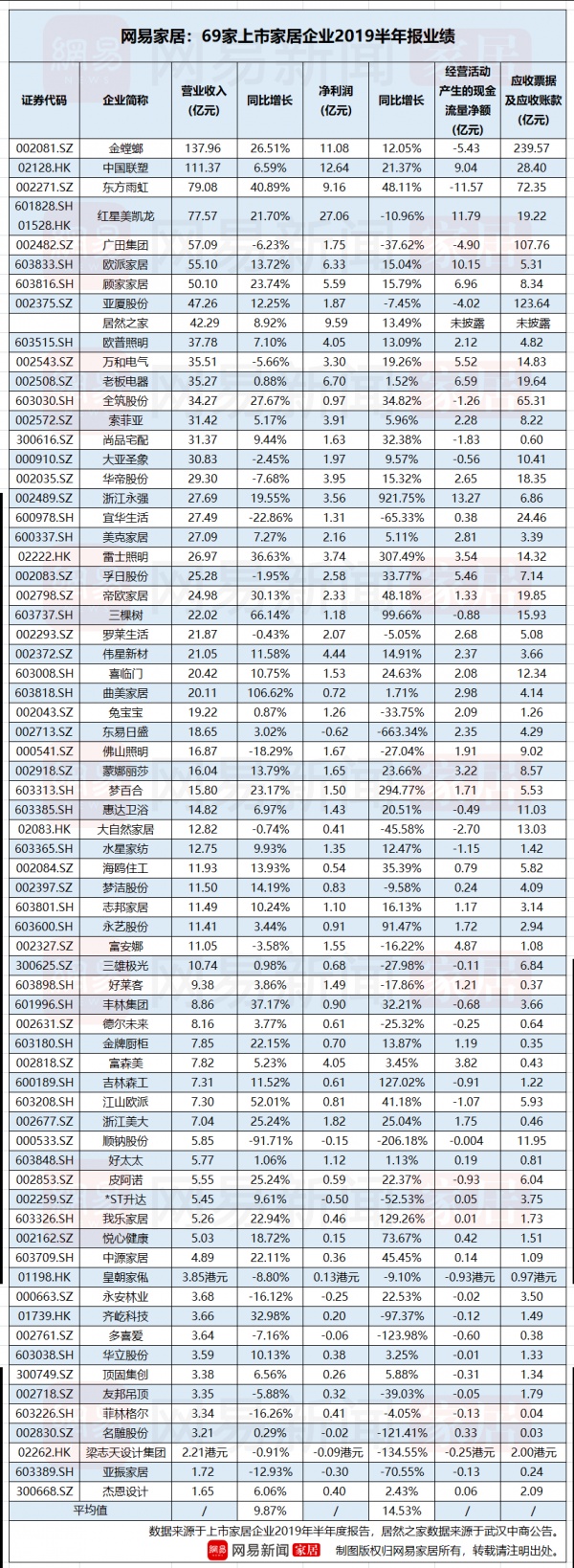

营收总额超1500亿元,营收平均增速近10%,净利润总额超165亿,净利润平均增速近15%——这些数据来自69家上市家居企业2019半年报。而在2018年同期,网易家居统计67家上市企业的业绩,营收平均增速超过32%。家居企业直呼“日子不好过”,在数据面前也如凛冬将至。

近年来,中国宏观经济增速呈现持续放缓态势,而房地产行业作为我国持续调控的基础产业,与国家宏观经济发展密切相关,并呈现较强的周期性特征。大环境低迷及房地产行业周期性波动所,削弱家居装饰及家具零售行业的需求,从而给家居企业的发展带来一定的影响。

近期,网易家居整理红星美凯龙、欧派家居、顾家家居、老板电器等69家上市家居企业的2019年半年报业绩,数据的背后,是行业发展喜忧参半。我们从营收、净利润、经营活动产生的现金流量等方面进行分析,窥探2019上半年家居行业的发展。

7家企业营收超过50亿37家企业净利润过亿

从统计数据来看,69家上市家居企业2019上半年的营业收入总额超过1500亿元,其中金螳螂、中国联塑、东方雨虹、红星美凯龙、广田集团、欧派家居、顾家家居等7家企业的营收超过50亿元。

金螳螂在2019上半年营收137.96亿元,排在首位,其互联网家装业务营收17.20亿元,占总营收12.47%,同比增长35.02%。中国联塑2019上半年营收111.37亿元,其中,建材家居产品录得收入5.72亿元,占总收入5.1%。

曲美家居营收增长最快,同比增长106.62%,主要是因为并入Ekornes公司上半年的营业收入。2018年,曲美家居大手笔收购挪威上市家居企业Ekornes ASA,耗资约40亿元,引起了业内外的广泛关注。

有企业逆势增长,也有企业业绩低迷。51家企业上半年营收相比去年同期有所增长,18家企业出现营收下滑。顺纳股份营收同比下滑91.71%,主要由于自2018年10月其控股子公司浙江翰晟携创实业有限公司被公安查封以来,浙江翰晟及其主要子公司业务处于停顿状态。

37家上市家居企业归属于母公司股东的净利润超过1亿元,红星美凯龙、中国联塑、金螳螂三家企业的净利润超过10亿元,其中红星美凯龙以27.06亿元的净利润拔得头筹。不过,红星美凯龙的净利润出现了10.96%的下滑,主要由于去年同期所得税返还及公允价值净收益较高。

几家欢喜几家愁。面对不乐观的大环境,8家企业净利润亏损,24家企业净利润负增长。*ST升达上半年营业收入5.45亿元,同比增长9.61%,净利润却亏损近5000万元,比去年同期亏损有所扩大。控股股东违规担保和占用资金,是导致*ST升达资金紧张、诉讼缠身、被实施退市警示的主要原因。半年报显示,今年上半年*ST升达并未收回控股股东占用的一分钱资金,然而因各种原因又新增了20万元,期末占用资金余额仍达11.67亿元。

谁是最苦行业?从现金流量可见端倪

相比净利润,经营活动产生的现金流量在一定程度上更能反映出企业在一段时间内的真实经营状况。经营活动现金流量净额,是经营活动现金流入与经营活动现金流出的差额,是反映企业在经营中创造现金能力的一个重要指标。

从该项统计来看,浙江永强、红星美凯龙、欧派家居2019年上半年的经营最佳,分别产生了13.27亿元、11.79亿元、10.15亿元的现金流。

27家上市家居企业的经营活动产生的现金流量净额为负数,也就是说,2019年上半年,这27家公司经营活动现金流入的金额少于经营活动现金流出的金额。

从净利润和现金流量的关系来看,在企业的整个存续期间,其净利润和现金流量在金额上是完全相同的,但在某一个报告期间,由于采用不同会计概念和时间推移,这两者之间之所以会有差别,是因为采用不同会计概念和时间推移而造成。

资本性支出,存货的周转、应收账款、应付账款的存在,都会影响净利润和现金流量的差异。比如,如果在一个会计期间应收账款大幅增加,这虽然体现为营业收入的增加和净利润的增加,但应收账款并没有直接带来当期的现金流入,从而形成了净利润和现金流量之间的差异。

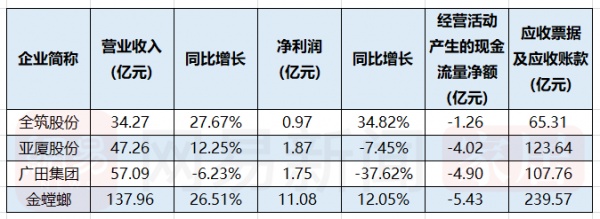

从69家统计的上市家居企业来看,经营活动产生的现金流量为负的企业,包括了全筑股份、亚厦股份、广田集团、金螳螂等建筑装饰公司,其主营业务为公共建筑装饰。数据同时显示,这几家企业的应收账款和票据的金额均高于营业收入,甚至接近或超过营收的两倍,难怪做装修总被称为苦差事。

建筑装饰公司的应收账款余额较大以及应收账款净额占总资产比例较高,是由所处行业的特点决定的。但是,不可否认的是,如果未来宏观经济发生不利变化或者货币资金环境趋紧等因素,导致建筑装饰公司应收账款不能及时回收,将影响企业的资金周转速度和经营活动现金流量,从而对其生产经营及业绩水平造成不利影响。

因此,建筑装饰公司应持续加强订单质量管理、风险防控、项目过程跟踪等措施,加强应收账款的监控和管理,提升资金回款效率,保障资金安全。

红星美凯龙VS居然之家 两大家居卖场A股正面交锋

从净利率来看,富森美以51.77%排在首位,红星美凯龙以34.88%排在第二,成为两家净利率最高的上市家居企业,家居卖场的盈利能力依旧远超其他家居企业。

作为国内龙头家居商场,红星美凯龙以“自营+委管”业务双轮驱动,正在向轻资产运营转型,积极推动新零售转型。截至报告期末,红星美凯龙经营了84家自营商场,231家委管商场,通过战略合作经营12家家居商场,以特许经营方式授权开业27家特许经营家居建材项目,共包括386家家居建材店/产业街。

谈及国内两大连锁的家居卖场,除了红星美凯龙,还有居然之家,两家企业风格各异,多年来的竞争逐渐形成了“南红星北居然”的格局,支撑起中国家居建材业卖场的半壁江山

随着居然之家借壳武汉中商事件,红星美凯龙和居然之家的发展和对比也更受关注。

2019年6月3日,武汉中商发布公告称,拟发行股份购买居然控股、阿里巴巴等23名交易对方持有的居然新零售100%股权,交易价格356.5亿元。本次交易完成后,居然新零售将成为上市公司的全资子公司,上市公司实际控制人将变更为汪林朋,居然之家也将正式走上A股赛道。

9月16日晚间,武汉中商发布了关于《中国证监会行政许可项目审查一次反馈意见通知书》之反馈意见回复的公告,披露了居然新零售截至2019年6月末各项业务板块的最新主营业务收入情况。

2019年1-6月,居然新零售实现营业收入42.29亿元,较去年同期增长8.92%;毛利为19.11亿元,较去年同期增长18.71%;净利润为9.59亿元,较去年同期增长13.49%,扣非净利润为9.32亿元。

目前家居卖场仍然是家居主流零售渠道,对比红星美凯龙和居然之家的业绩,红星美凯龙占据龙头位置。有研究数据显示,截至 2018年末,红星美凯龙经营商场零售额在整体连锁行业市场占有率达到 15.2%。而在2016年,国内前五大连锁家具装饰及家具零售商零售额占总市场份额的 28.53%,其中居然之家 7.18%,红星美凯龙美凯龙11.82%。

从自营商场数量及物业结构来看,居然之家以租赁物业为主,红星美凯龙自有物业占比大。截至2018年,红星美凯龙共有自营商场76家(不含合营联营),其中自有物业 53 家,租赁物业 23 家;居然之家自营商场 86 家, 其中自有物业11 家,租赁物业75 家。

红星美凯龙委管商场数量及收入都高于居然之家。截至2018年底,居然之家委管商场数量为198家,收入增至7.42亿元;同期美凯龙委管商场数量为228 家,委管业务收入41.77 亿元。

物业结构差异也导致居然之家自营业务毛利率显著低于红星美凯龙。因为租赁物业较自有物业多承担一项租金成本,从而对盈利形成影响。截至2018 年,红星美凯龙自营业务毛利率达77.6%,居然之家自营业务毛利率为55.34%。

随着家居卖场流量的逐步衰减,跑马圈地的方式和原有的开店模式在当前已经进入了瓶颈期,以居然之家和红星美凯龙为首的家居卖场也将面对更大的挑战,两家企业在新零售道路上的探索前行,也同样备受关注。

定制家居行业增速放缓 马太效应凸显

根据国家统计局数据,2018 年我国家具制造业主营业务收入同比增长 4.3%,达到 7011.9 亿元,而同期上市的 9 家定制家居企业营业收入合计达到 347.56 亿元,同比增长 19%,增速依旧高于整个家具行业。

从9家定制家居企业2019半年报的业绩来看,营业总收入超过160亿元,与去年同期相比,营收平均增速13.26%。

欧派家居依然是定制行业的“老大哥”,报告期内实现营业总收入 55.10 亿元,同比上年增长13.72%,实现归属于上市公司股东的净利润6.33 亿元,同比上年增长15.04%。索菲亚实现了营业收入31.42亿元,同比增长5.17%;归属于上市公司股东的净利润3.91亿元,比上期增长5.96%。

索菲亚在半年报表示,目前国内宏观经济处于周期性底部,随着房地产和人口周期的拐点到来,国内经济增长的内在潜力受限,经济转型升级的压力增大;同时,定制家具行业上市企业增多,也启动了相应的产能建设。

这正好反映了道出了目前定制家居行业的竞争态势。9家定制家居上市企业数据背后,是行业增速放缓、马太效应凸显的现状,快速的行业渠道变革,正在重塑整个行业发展的进程。

从应收账款来看,9家定制企业的应收票据及应收账款的金额都有所增加,同比增长超过50%,有4家增长超过100%。其中,索菲亚2019上半年应收票据及应收账款达到8.22亿元,增长96.92%,尚品宅配则达到0.60亿元,增长了544.93%。究其原因,主要都是是期末应收大宗用户业务项目款增加所致。

行业人士认为,随着终端消费的降温,定制企业也加快了工程渠道的开拓,大宗业务按合同回款,从而导致应收账款加大。

定制家居经过前几年的快速增长,从2018年Q2至今增速显著下滑。有研究报告将定制家居板块 9 家上市公司的收入进行加权平均计算板块增速,发现定制行业在2017年增速较高,达到34%,而2018年仅有 19%。

具体分季度观察,2018 年Q2开始定制家居行业收入增速进入30%以下的区间且逐季下滑,从2018年Q1的34%下滑到2019Q1的10%,增速创下了定制家居行业历史新低,2019Q2增速才回升至12.3%。

研究报告认为,前几年随着大量企业进入到定制家居,而行业景气度在今年又开始降温,未来一阶段定制行业将结束野蛮发展期,进入一个比拼企业内功的整合期。2019年交房回暖和龙头规模管理等优势发力,业绩有望逐季加速。

诚然,定制家居行业增速放缓、渠道变革加速、客流碎片化特征成为常态,原有传统渠道客流向大宗、拎包、整装、零售渠道分化,传统渠道招商开店对规模定制家居企业业绩的边际贡献逐渐减小,全渠道营销成为一种新常态。

上市家居企业的中报业绩,反映了2019上半年家居行业的冷暖,这份晴雨表,或将为行业接下来的发展指点迷津。

对家居企业而言,虽然短期受到地产波动影响,但长期看国内家居是消费品属性,还有很大增长空间。未来不仅市场规模会保持增长,企业应继续苦练内功,并可以通过场景化销售、持续拓展品类、赋能经销商来进行泛家居行业的整合,实现收入和利润的大幅增长。

相关知识

2019半年报 | 营收平均增速10% 69家上市家居企业上半年业绩喜忧参半

多家上市家居企业年报业绩增长 皇朝家私大幅下滑

9家上市家居企业披露半年报 战绩飘红可圈可点

独家|65家上市家居企业2017年报:80%企业净利上涨

45家泛家居上市公司2019年中报:净利润增速不到4%

2019Q1上市家居企业财报全梳理 82%企业营收增速低于25%

半年报飘红 上市家居企业开拓利润新增长点

上市家居企业半年报“飘红”

半年报飘红 上市家居企业纷纷出新招

上市家居企业半年报“飘红” 大环境影响家居业