家居装修知识网

2019家企年报榜单:三成企业利润下降 增长进入个位数时代

2019年,家居行业整体依旧艰难。

一方面,家居行业本身增长放缓,面临需求降温、精装房模式转变、流量竞争激烈等问题;另一方面,地产商(碧桂园等)、电商巨头(阿里、腾讯等)加速入局泛家居行业,尽管不少头部家居企业2019年营收受益于工程渠道上与地产商合作的大宗业务,但大量的资本涌入和密集的战略投资动作给未来家居行业竞争格局又增加了一重不确定性。

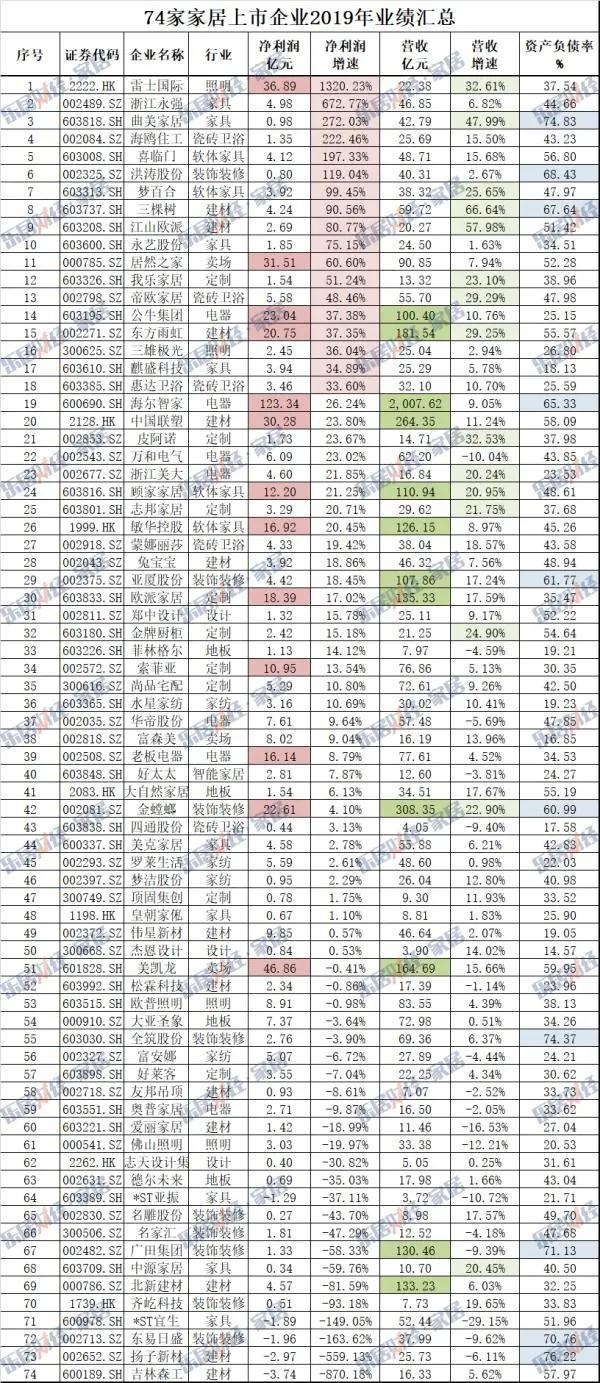

从数据上看,整理74家代表性家居上市企业的年报显示,2019年总体营收达5787亿元,平均营收同比增长9.56%,进入个位数时代。

注:按2019年净利润增速排名注:按2019年净利润增速排名来源:上市企业2019年报数据,乐居财经•家居整理

注:按2019年净利润增速排名注:按2019年净利润增速排名来源:上市企业2019年报数据,乐居财经•家居整理

聚焦企业,2019年,汇总的74家上市家居企业中,5家企业亏损,分布家具、建材及家装行业,另外有24家企业净利润出现负增长,占比超过30%;17家企业营收负增长,比例较上年明显提高。

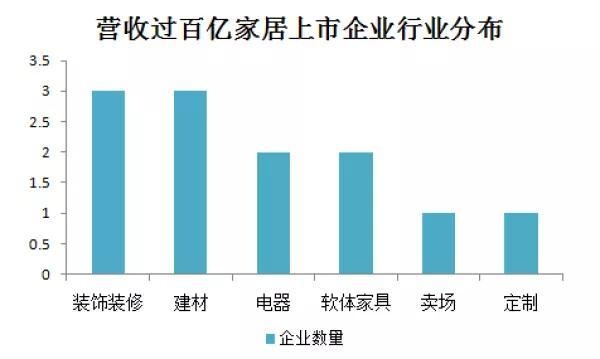

不过,行业中也不乏积极的变化。2019年,顾家家居、亚厦股份和上市首年的公牛集团成功跨过营收百亿大关,受头部企业带动,家居行业集中度在缓慢提升中。另外,大部分家居企业也在2019年开始了包括转战直播等线上营销,加强工程渠道建设和构建多产品矩阵等方面的变革尝试。

分行业来看,定制企业降温明显,但工程渠道营收普遍增长,大家居不再成为所有企业盲目追求的唯一方向;卖场三大企业除了在新零售方面的努力,对家装业务板块动作频频;瓷砖卫浴企业逐渐向装配式靠拢,与头部地产商密集合作;装饰装修企业大面积亏损,正在向旧房改造市场调整;软体家具海外渠道及品牌矩阵搭建后,增长明显;家纺企业尽管向线上转型,但依然发展缓慢。

2019年家居百亿营收阵营再增3家

2019年家居行业营收百亿以上企业数量升至12家。其中,三家家居上市企业成功首次迈过百亿门槛,分别为顾家家居、亚厦股份和公牛集团。

顾家家居

2019年,顾家家居在线下渠道布局和线上营销方面的发力推动了营收增长,营收、净利润增速都超过了20%。企业采取渠道下沉策略,向三四线城市布局填补市场空白,2019年其品牌进驻空白城市百余个,全年新开店1554家,净开店410家。

营销方面,顾家家居第二年拿下天猫“猫晚”冠名品牌,双11业绩亮眼,也再次扩大了品牌的知名度。另外,企业继续通过816全民顾家日的时点营销以及跨界乐高的“顾家欢聚日”等企业“造节”方式向年轻化品牌形象转变,扩大营收。

亚厦股份

建筑智能化业务的大客户战略带来超过36%的营收增速,推动了亚厦股份2019年的业绩增长。同时,公装领域方面,企业在装配式装修市场发力,积累工业化装配式技术体系和市场先发优势。在公装领域的装配式装修解决方案,有望通过整合家装家居消费产业链各项资源,成为企业和装饰装修行业的未来新增点。

国盛证券分析师表示:目前公司主要承接住宅精装修、高端公寓及酒店业务,未来面向家装市场的前景广阔。

公牛集团

公牛集团上市首年营收就突破百亿,尽管净利润增速提升至37.38%,但营收增速连续三年放缓,2019年已从2017年超过30%增速降至10.76%。企业的净利润增长来自于其主营转换器、墙壁开关插座和LED照明产品的毛利率增长。

逐年降低的营收增速让行业对其主营转换器等产品的后续营收动力产生担忧,而企业最新发力转型的LED照明领域不仅已错过了增长风口,并且欧普、雷士等品牌已占据较大市场份额,竞争环境严峻。

不过,对于未来发展,公牛集团近日表示,“开拓To B渠道是公司营销创新的重要方向,公司持续开发全国性的大型房地产、家装企业客户,已经与融创、金地等国内头部企业建立战略合作,其他客户也都在积极开拓中”。

定制家居:头部增速放缓 1/3企业营收降至个位

定制家居企业在过去几年风口正盛,行业平均年增长一度超过30%。2019年,定制家居营收增速已连续两年下降至16%,降温明显。其中,索菲亚、尚品宅配、好莱客增速降至个位,好莱客成为9家企业中唯一净利润负增长的定制企业。

与较高梯队企业营收利润明显下滑形成对比的是,营收排名靠后的金牌厨柜、皮阿诺、我乐家居等企业分别寻找各自核心差异化竞争力,业绩依旧保持了较快的增长。

定制行业呈现的另一个趋势是,大宗业务占比提升。大宗业务营收增幅明显,接近翻倍,增速最慢的欧派家居2019年同比上升也超过了50%。以衣柜为主的企业,包括索菲亚和好莱客在与地产商大宗业务合作上起步较晚,两企业占比分别达到12.23%和0.52%,低于橱柜为主企业20%的大宗业务占比。

瓷砖卫浴:与地产商合作加速 工程渠道推高资产负债率

瓷砖卫浴企业2019年业绩表现亮眼,尤其是整装卫浴业务增长明显。

瓷砖卫浴企业成为头部地产商积极寻求战略合作的主要企业。这一趋势延续到2020年上半年,碧桂园先后分别投资5亿元入股帝欧家居、蒙娜丽莎及惠达卫浴。对于家居企业来说,锁定工程客户和大宗业务有利于实现营收的进一步增长。

不过,随着工程渠道占比加高,业务回款周期长的特征对家居企业的现金流和资金占用形成压力。5家企业中,就有三家企业资产负债率超过40%。家居企业在与地产商合作的话语权与模式调整的主动权仍待提升。

卖场:新零售转型延续 家装成为竞争新领域

阿里巴巴分别在2018年和2019年投资54亿元和43亿元入股居然之家和红星美凯龙两大卖场,推动家居行业在新零售方向快速转型。2019年,双方都在卖场数字化和天猫同城站的建立上加快速度。线上线下引流、营销布局与成交模式的转变也在帮助卖场企业应对家居新消费群体在信息搜寻、购买等家居全流程的偏好改变。

设计入口及拎包入住模式的普及吸引了大量客流,流量压力让卖场企业将布局方向锁定家装版块。不过,虽然大方向一致,三家企业转型家装的路径却各有不同。

红星美凯龙正在做拎包入住项目,在卖场打造家装能力。企业在2019年成立了新美居事业中心,并开展红星整装汇、星居拎包入住、红星仓等业务。截至报告期末,红星美凯龙已在北京、天津、上海、重庆、南京等全国重点城市开设了121家自营家装门店。

居然之家主要聚焦后家装市场,年内上线了“居然管家”以及智能家居服务平台。企业选择整合居然之家设计家平台、连锁卖场、智慧物流等业务资源的模式,推动家装在内的大家居业务。

富森美虽入局家装时间较晚,但进展迅速。企业在2019年7月发布“精装战略”,揭牌富森美建南装饰并已与多家当地地产公司签订精装房装修战略协议。与引入装修公司的传统进军家装市场路径不同,富森美选择了通过增资控股建南装饰,以工程渠道开局,进军精装领域。

装饰装修:仅三家企业净利润上升 旧房市场成为新增点

装饰装修企业受上游房地产影响最为明显,地产降温导致装修行业企业净利润下滑严重,接近30%。汇总的9家企业中,仅3家企业实现利润增长,其余皆同比下滑。同时,装饰装修企业业务模式导致资产负债率普遍过高,财务风险增大。面对新房市场降温、精装房加速推进的房地产环境变化,企业开始将业务转向老房二手房的旧房改造需求。

软体家具:依赖海外市场贡献 需向内销转化

软体家具在2019年增长稳定:敏华、顾家营收过百亿,梦百合实现营收、净利润的高速增长,喜临门也在投资影视失利后,实现2019年净利润由负转正。

业绩增长主要来自于软体家具企业对国际品牌的引入以丰富企业产品矩阵,同时进行海外渠道和产能的布局。以梦百合为例,其境外营收贡献比超过8成。向OBM模式转型之外,梦百合也在开发电动床、沙发等新品类。

不过,由于近年国际贸易环境变化,尽管海外增长带动明显,但软体家具企业仍需大力发展内销业务来应对海外市场的不确定性。

家纺:转型线上但仍增长乏力

受房地产行业降温影响,家纺行业2019年业绩乏善可陈,只有水星家纺营收及净利润保持两位数增长,富安娜则业绩双降。

头部企业虽拥有品牌及营销端竞争优势,但产品本身难以在技术研发层面寻找新增点,出口市场趋冷也一定程度上降低了行业头部企业的营收增长速度。

有数据预测,2021年中国家纺行业规模将达到2587.1亿元,同比增长率5.8%。尽管规模仍低速增长,但国内外零售品牌也都加入家居品类,MUJI、Zara Home等品牌的价格优势和渠道优势给家纺企业带来不小的压力。企业纷纷转战线上营销,参与双十一等节点营销,但总体效果并不明显。

结语:

无论企业年报成绩如何,2019年已经过去,疫情爆发以来,行业又面临着一次重新洗牌阶段。

不少家居企业家认为,这次疫情是拉开头部企业和其他企业差距的机会。也就是说,家居行业马太效应可能会因疫情而加速显现。因此,很多头部企业不敢放松,应对疫情做出迅速反应和调整。比如,红星美凯龙率先减租并随复工复产阶段联合品牌发布20亿消费券,以优惠换流量;曲美借疫情机会将直播形式常态化;梦百合发挥行业优势在国内及海外积极援助,提升品牌形象及影响力等等。

尽管从目前发布的一季度数据来看,多数家居企业出现短暂亏损,但企业对线上营销转型、拥抱地产商发力工程渠道等方面的变革趋势探索,让2020年的家居行业成绩单依旧值得期待。(来源:乐居财经.家居 作者:柴乔杉)

相关知识

2015年房企销售榜单:一二线城市销售占比已超8成

一个地级市卖场,竟然荣登居然之家年中大促榜单前三?

重磅榜单:金地物业成为行业首个年度最佳雇主

权威发布2017中国木门十大品牌榜单:欧宝隆木门 、天赐福木门完美入榜

震撼揭榜2017中国淋浴房十大品牌榜单:德弗尼 、铂晖淋浴房完美入榜

2017中国新风系统十大品牌榜单:卓耐、托马仕入榜

2016中国房地产开发企业分项测评榜单(三)

2012家居家装市场 家企跨界一站定制成关键词

质检总局公布三季度抽查结果:三成儿童家居不合格

调查:三成居民看跌2012房价 房产市场观望为主