家居装修知识网

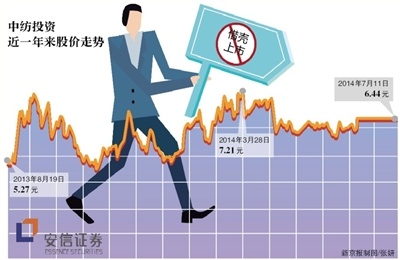

券商多举措曲线抢登A股 安信证券借壳上市或止步

试图借壳中纺投资“曲线”上市的安信证券或将止步。昨日,证监会新闻发言人张晓军表示,根据现行《上市公司重大资产重组管理办法》有关规定,金融、创业投资等特定行业暂不适用借壳上市规定,由证监会另行规定。对安信证券与中纺投资的重组方案可行性,上交所已要求公司进行充分论证并尽早披露。

将尽早披露重组方案可行性

8月6日,随着中纺投资发布重大资产重组公告,安信证券借壳上市方案浮出水面,安信证券拟将资产注入同为国投控制的中纺投资。

张晓军昨日表示,证监会已关注到媒体对中纺投资的相关报道。上海证券交易所已要求公司就相关方案的可行性进行充分论证并尽早披露,证监会将持续关注公司相关情况。

昨日,中国人民大学证券与金融研究所教授叶林对新京报记者表示,安信证券暂不适用借壳上市规定并不意味其不能完成借壳上市。因为“由证监会另行规定”,或许对安信证券另有安排。

昨日,一名从事并购重组的律师对新京报记者表示,中纺投资与安信证券资产重组,属于“同一实际控制人下资产注入”行为,或许并不能称之为“借壳上市”。

公开资料显示,中纺投资为国投100%控股子公司,而安信证券为其部分控股公司。根据安信证券官方资料显示,公司成立于2006年8月18日。目前股东为国家开发投资公司、中国证券投资者保护基金有限责任公司、深圳市远致投资有限公司等14家,注册资本32亿元。

券商多举措曲线抢登A股

早在2011年之前,有多家券商通过借壳上市,在券商借壳热潮背后,频频爆出内幕交易案件。2011年8月,证监会发布相关规定,对拟借壳上市的资产作出限制。业界普遍认为,这一举措事实上封杀了券商借壳上市之路。

进入今年7月以来,券商业为寻求“曲线上市”之路,并购动作频出。7月18日,方正证券豪掷132亿并购民族证券的方案正式获准,方正证券由此实现了券商市场化并购的“破冰”,民族证券也将通过重组实现曲线上市。紧随其后,7月25日,宏源证券宣布与申银万国“联姻”,成为国内迄今为止规模最大的券商并购案,申银万国也得以借助宏源证券实现上市。

国泰君安首席经济学家林采宜曾表示,今年以来的券商整合潮多少都带有借壳上市的意愿。从IPO“关闸”到现在,大量的排队IPO公司已经等了两年以上,A股市场今年限制100家,有一些券商才会想到通过并购或者整合二级市场的相关企业来突破排队的限制。

新京报记者 金彧

相关知识

券商多举措曲线抢登A股 安信证券借壳上市或止步

京汉置业置入湖北金环 A股重现房企借壳上市

A股重现房企借壳上市 房企融资开启内地模式

绿地集团借壳A股获批 将成最大借壳上市案例

借壳湖北金环 京汉置业被指“做局”

绿地集团借壳A股获批 成A股史上最大借壳上市案例

王健林:万达将在沪市重新IPO 或采取借壳上市(影响股)

“招商双子”停牌或涉国企改革 市值管理涌入“国家队”

德尔家居登陆A股 建材行业跨入巨头时代

楼市、“宝宝”来支援 A股近期“钱多多”